上半年咖啡:每天凈增63家,平價品牌攻占北上廣

蒙嘉怡 · 2025-08-14 08:51:08 來源:壹覽商業(yè) 956

導(dǎo)讀:平價的咖啡更好喝?

2025年,咖啡行業(yè)似乎恢復(fù)了元?dú)狻?/p>

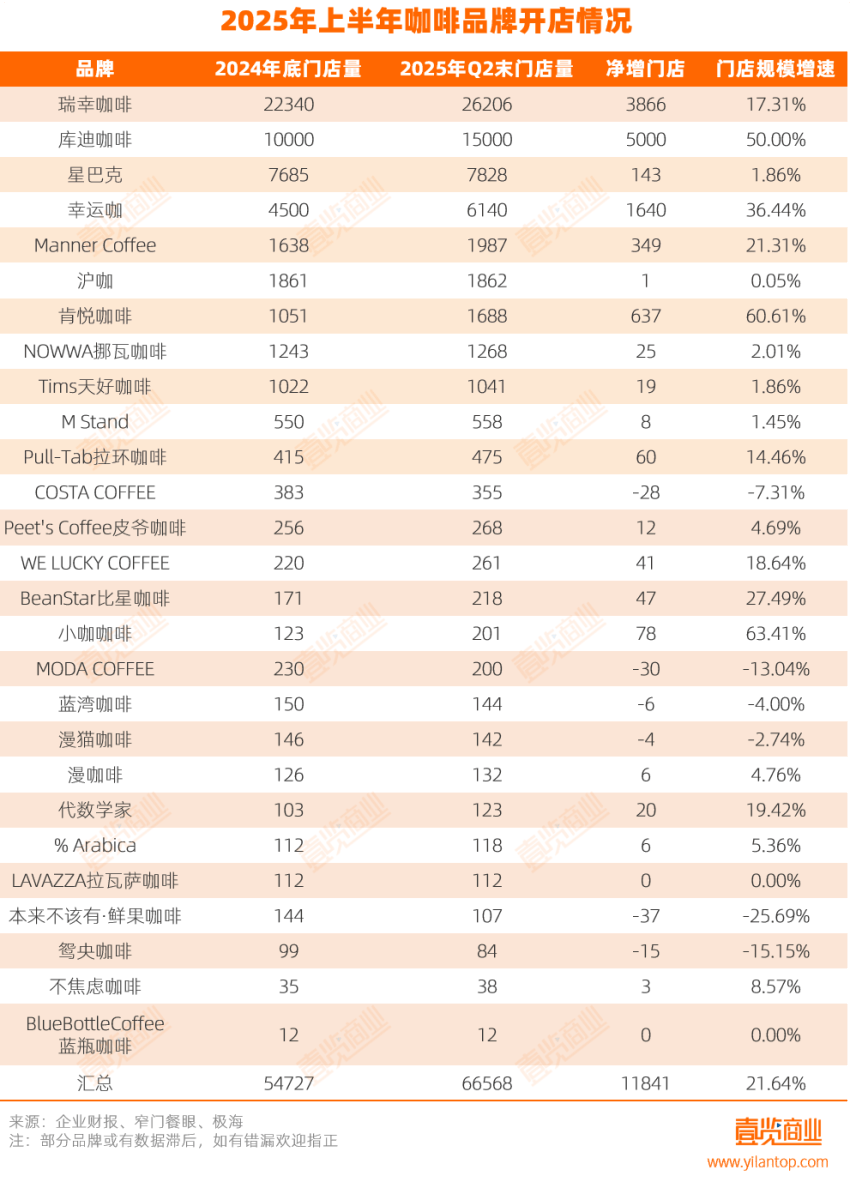

2025年上半年,壹覽商業(yè)長期跟蹤的27家連鎖咖啡品牌門店存量達(dá)66568家,凈增門店11841家,較2024年底,增長了21.64%,行業(yè)正式邁入新一輪擴(kuò)張周期。

進(jìn)入到新一輪的門店增長期

從單品牌門店擴(kuò)張來看,有19個連鎖咖啡品牌凈增門店量為正。其中,有10個品牌呈兩位數(shù)增速增長。

行業(yè)巨頭瑞幸咖啡繼續(xù)保持其領(lǐng)導(dǎo)者地位。上半年凈增3866家門店,存量突破2.6萬家,規(guī)模凈增長率達(dá)17.31%,其高效的運(yùn)營體系和龐大的門店網(wǎng)絡(luò)構(gòu)成了強(qiáng)大的競爭壁壘。

庫迪咖啡延續(xù)了迅猛的發(fā)展態(tài)勢,門店凈增5000家,增長率達(dá)50%,成功將門店總數(shù)推過15000家大關(guān),穩(wěn)居市場第二。

小咖咖啡和肯悅咖啡是今年擴(kuò)店最快的兩個品牌,分別凈增78間和637間門店,門店增速分別達(dá)到63.41%和60.61%。門店增速達(dá)兩位數(shù)增長的還有幸運(yùn)咖、Manner Coffee、Pull-Tab拉環(huán)咖啡、WE LUCKY COFFEE、BeanStar比星咖啡、代數(shù)學(xué)家。

與高歌猛進(jìn)的增長陣營形成鮮明對比,部分品牌陣營出現(xiàn)了收縮,主要集中于兩類:

一是早期入華的國際化品牌。如COSTA COFFEE門店收縮,凈減28家,星巴克上半年新開店同比大幅下滑41.78%,它們普遍面臨本土品牌在性價比和模式創(chuàng)新上的激烈沖擊。

二是近年新興的垂直/精品品牌,在追求效率與規(guī)模的市場環(huán)境下遭遇挑戰(zhàn)。如MODA COFFEE門店凈減30家,藍(lán)灣咖啡門店凈減6家,茶顏悅色旗下的咖啡子品牌鴛央咖啡門店也凈減15家。

其中,果咖品類代表“本來不該有” 成為上半年閉店數(shù)量最高的品牌,凈減少37家門店,規(guī)模較2024年底下滑25.69%。該品牌曾借助抖音流量紅利在2023年快速擴(kuò)張至800家門店,但隨著瑞幸、庫迪等巨頭強(qiáng)勢切入果咖賽道,其在價格和品質(zhì)上的劣勢被迅速放大,開始陷入關(guān)店潮中。

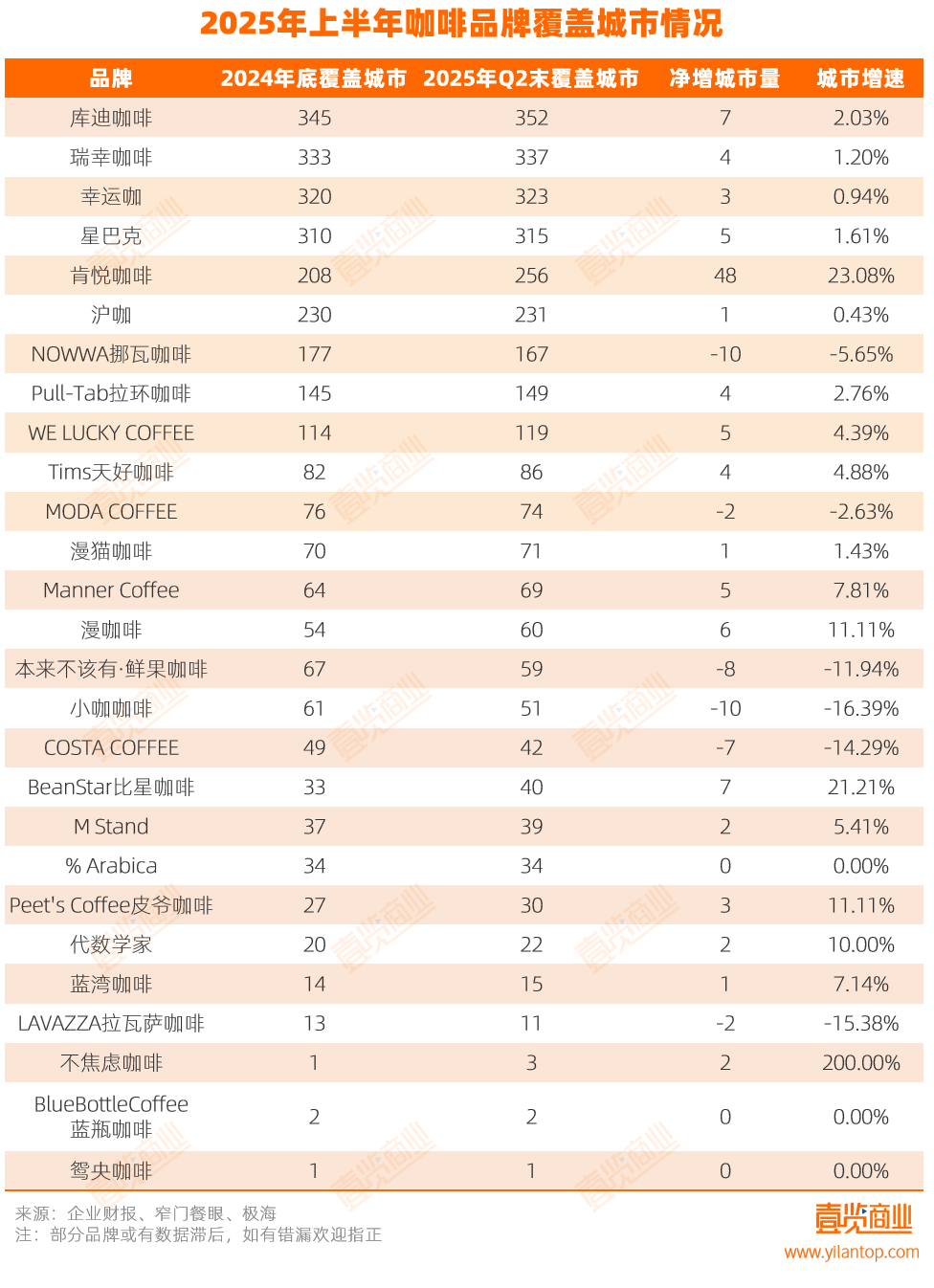

城市覆蓋方面,整體品牌新增城市數(shù)量高于去年同期,僅有6個品牌在部分城市全線退出,反映出頭部格局漸穩(wěn),中腰部品牌則積極進(jìn)行局部市場調(diào)整。

頭部品牌的城市覆蓋趨近飽和。瑞幸、庫迪、幸運(yùn)咖、星巴克四大品牌覆蓋城市均已超300個,上半年凈增城市僅3~7個,全國性布局接近天花板,未來增長可能更依賴于單城市門店密度提升或探索海外市場,如瑞幸海外門店已達(dá)89家,比上年同期的37家增長140%。

肯悅咖啡依托肯德基成熟網(wǎng)絡(luò),成為一匹黑馬,上半年凈增48座城市,是唯一擴(kuò)城超兩位數(shù)的品牌,顯示出強(qiáng)勁的下沉攻勢。比星咖啡和庫迪咖啡也分別新進(jìn)7座城市。

挪瓦咖啡和小咖咖啡是撤城較多的品牌,均減少了10座城市的覆蓋,這反映了品牌在優(yōu)化區(qū)域布局或調(diào)整戰(zhàn)略重心。

總體看,上半年增長態(tài)勢良好的品牌要么具備極致性價比,如瑞幸、幸運(yùn)咖;要么依托成熟場景或輕資產(chǎn)模式迅速擴(kuò)店,如庫迪、肯悅咖啡。

垂直細(xì)分品類、初代精品咖啡面臨收縮壓力;中高端精品咖啡雖未明顯收縮,但擴(kuò)張速度顯著慢于平價品牌,顯示在追求規(guī)模增長和效率的當(dāng)前市場環(huán)境下,高端定位面臨更大挑戰(zhàn)。

平價咖啡攻占北上廣

過去一年,下沉市場備受矚目,2024財年,星巴克中國新進(jìn)入166個縣級市場,這一數(shù)字創(chuàng)下品牌的歷史新高。

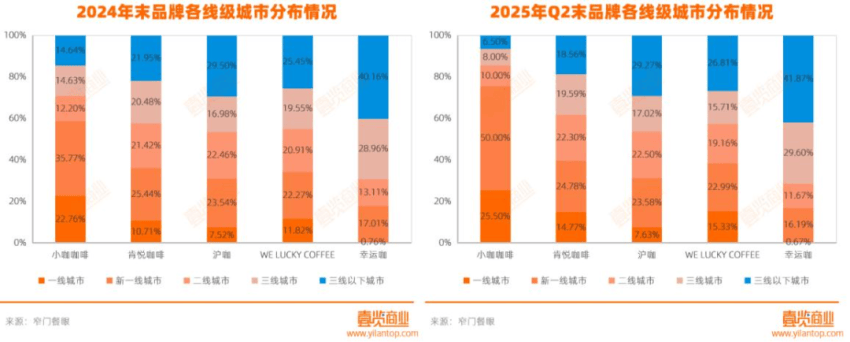

而2025年上半年一個顯著趨勢是:平價品牌開始反向流動,大舉進(jìn)軍一線城市。

以肯悅、滬咖、小咖咖啡、WE LUCKY COFFEE為代表,客單價約15元左右的平價品牌,在一、二線城市的門店占比顯著提升,其中,小咖咖啡占比提升了近15個百分點。

幸運(yùn)咖更是在6月推出針對北京、上海、廣州、深圳、重慶、天津六城的加盟扶持政策,推出單店總減免3.4萬元,明確宣布進(jìn)軍一、二線市場,目標(biāo)年底突破1萬家。

平價品牌開始反向流動,一方面是下沉市場競爭日趨白熱化,增量空間收窄,迫使這類過去深耕下沉市場的品牌向高線尋求新增長點;另一方面,下沉市場的消費(fèi)群體其實相對固定,流動性、規(guī)模都比較有限,而高線城市經(jīng)濟(jì)發(fā)達(dá),人群虹吸效應(yīng)強(qiáng),消費(fèi)潛力巨大。

除此以外,中國食品產(chǎn)業(yè)分析師朱丹蓬指出,“農(nóng)村包圍城市”其實是非常穩(wěn)健的策略。品牌在成本較低的下沉市場打磨單店模型、建設(shè)供應(yīng)鏈、調(diào)整產(chǎn)品口感,待規(guī)模成熟后再進(jìn)軍高線城市,既能保障性價比,又具備一定的試錯空間,值得新興品牌借鑒。

面對同質(zhì)化競爭壓力,品牌紛紛開拓獨(dú)特場景以獲取增量流量與份額。咖啡點位已突破商場、寫字樓、社區(qū)等傳統(tǒng)區(qū)域,向高校、企業(yè)、醫(yī)院、景區(qū)、高速服務(wù)站、機(jī)場等多元化場景拓展:藍(lán)瓶咖啡有8.33%門店布局景區(qū);不焦慮咖啡將13.16%門店開進(jìn)校園;Pull-Tab拉環(huán)咖啡今年也進(jìn)駐交通樞紐。

品牌戰(zhàn)略也向此傾斜。今年5月,瑞幸發(fā)布了新一輪加盟招募計劃,面向全國186座城市發(fā)布總計800+精選優(yōu)質(zhì)定向點位;6月,Tims天好咖啡宣布開啟醫(yī)院、學(xué)校、交通樞紐等特渠點位的加盟招募,三季度將在青島膠東、蘭州中川等機(jī)場新增7家特渠加盟店。

其中,高校成為兵家必爭之地。庫迪咖啡的校園店占比從2024年底的7.98%提升至今年上半年的13.77%;瑞幸校園店占比從5.71%提升至7.97%;代數(shù)學(xué)家也開出了首家校園店。

咖啡品牌們?nèi)绱酥匾曅@點位,原因有三。一是能讓品牌提前占領(lǐng)年輕人的消費(fèi)心智,培養(yǎng)忠實顧客;二是學(xué)生之間的行動多是以宿舍為單元,并且更愿意分享,結(jié)伴消費(fèi)趨勢明顯,對于品牌而言,傳播效率也更高;三是校園店可以招聘校園兼職,在用人成本上有一定優(yōu)勢。

因此,多元化、細(xì)分化場景的開拓與深耕,已成為咖啡品牌打破增長瓶頸、構(gòu)建差異化競爭優(yōu)勢的核心戰(zhàn)場,未來競爭將更加聚焦于對特定場景的精細(xì)化運(yùn)營能力。

咖啡豆狂飆,終端價下行

今年上半年的一個現(xiàn)象是,盡管上游咖啡豆成本大幅攀升,終端咖啡飲品價格卻呈現(xiàn)下降趨勢。

2024年以來,咖啡豆價格一路高走——5月,交割的阿拉比卡咖啡豆期貨價格在近期曾出現(xiàn)顯著上漲,一周內(nèi)飆升12.5%,這是自2021年7月以來最大的當(dāng)周漲幅,收盤價達(dá)到每磅2.12美元。11月25日,紐約市場上阿拉比卡咖啡期貨價格上漲1.54%,達(dá)到3.0995美元/磅,曾在北京時間22:28一度飆升至3.1280美元,創(chuàng)下自1997年以來的新高。

Wind數(shù)據(jù)顯示,2024年,美國ICE咖啡期貨年內(nèi)累計漲幅約為70%。相比之下,倫敦市場現(xiàn)貨黃金2024年的全年漲幅為27.22%。咖啡豆價格漲幅甚至遠(yuǎn)超黃金。

倫敦羅布斯塔咖啡期貨這一全球基準(zhǔn)價格今年1月飆升至每噸超過5700美元的歷史新高。盡管價格已回落至7月21日的每噸3489美元,但仍遠(yuǎn)高于1700美元的歷史平均水平。路透一篇報道指出,去年咖啡價格飆升,全球咖啡消費(fèi)者已經(jīng)為咖啡豆支付了創(chuàng)紀(jì)錄或接近創(chuàng)紀(jì)錄的價格。

而且,受多重因素影響,國際咖啡豆價格的波動態(tài)勢仍在持續(xù),尚未形成穩(wěn)定走勢。

7月10日,美國當(dāng)局宣布擬對巴西征收50%關(guān)稅,引發(fā)市場對二次漲價的擔(dān)憂。此前,意大利咖啡巨頭Lavazza董事長Giuseppe Lavazza接受彭博采訪時表示,“巴西在咖啡行業(yè)中舉足輕重,約占全球總產(chǎn)量的40%。加上越南,兩國加起來約占55%。如果無法獲得巴西咖啡,將導(dǎo)致咖啡供應(yīng)受限,以及全球生咖啡豆價格的大幅波動。”

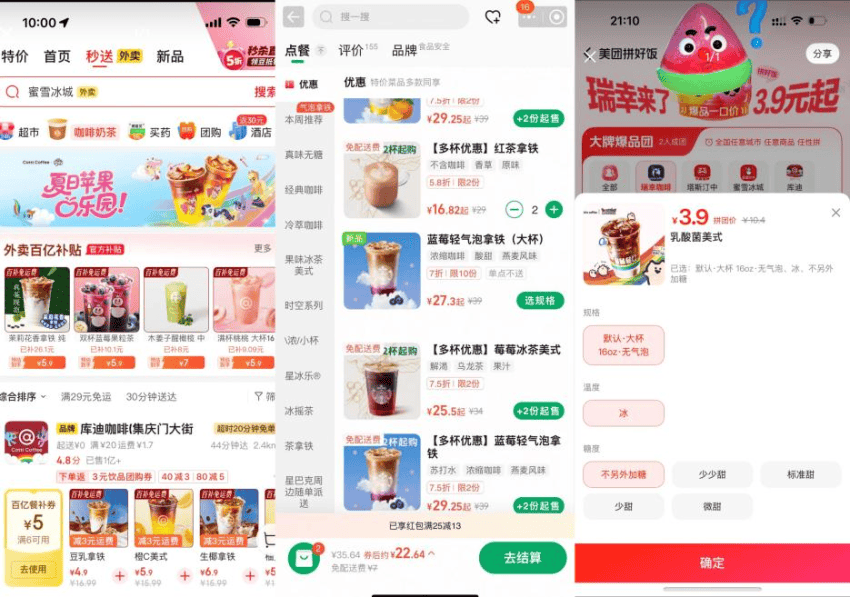

但與想象中不同的是,不少咖啡品牌開始降價了。

外賣大戰(zhàn)的背景下,庫迪和京東合作,將咖啡價格打到5.9元;星巴克在外賣平臺上也能以不到三十元的價格拿下兩杯;瑞幸上線拼好飯,部分產(chǎn)品降至8.9元甚至更低。

為何出現(xiàn)這種成本飆升與終端降價的“剪刀差”?

事實上,在咖啡中,咖啡豆的成本并不高。招商證券、招銀國際相關(guān)研報顯示,在一杯瑞幸咖啡的原材料成本中,咖啡豆占比不足4%,而牛奶成本占比高達(dá)21.6%,是決定價格下限的更關(guān)鍵因素。

而自2022年起,國內(nèi)原奶價格步入下行通道,至今價格仍未止跌。農(nóng)業(yè)農(nóng)村部數(shù)據(jù)顯示,7月第4周生鮮乳價格環(huán)比下跌,內(nèi)蒙古、河北等10個主產(chǎn)省份生鮮乳平均價格3.03元/公斤,比前一周下跌0.3%,同比下跌5.9%。

根據(jù)國家奶牛產(chǎn)業(yè)技術(shù)體系披露的情況,2025年2月主產(chǎn)區(qū)生鮮乳平均價格僅為3.2元/公斤,而完全生產(chǎn)成本達(dá)3.45元/公斤,行業(yè)虧損面超過90%。國內(nèi)原奶日均過剩量達(dá)1.1萬噸。

此外,涉及大宗農(nóng)產(chǎn)品交易時,大品牌通常會采取“金融工具+供應(yīng)鏈協(xié)作”的策略,豐富供應(yīng)鏈、穩(wěn)定原料物價和貨源。

在采購端,企業(yè)通過期貨合約鎖定成本,規(guī)避現(xiàn)貨波動;憑借大額采購量與產(chǎn)地簽訂保底價合同,再根據(jù)需求預(yù)測調(diào)整計劃,產(chǎn)地供給不夠時,同樣可以去現(xiàn)貨市場補(bǔ)貨。在生產(chǎn)端,我國許多地區(qū)采取了“保險+期貨”的創(chuàng)新形式,幫助農(nóng)戶轉(zhuǎn)嫁風(fēng)險,穩(wěn)定供應(yīng)源頭。

這些強(qiáng)大的供應(yīng)鏈管理能力,使得頭部品牌在咖啡豆價格猛漲時仍能有效控制綜合成本,并利用奶價下行等有利因素,支撐其終端降價策略。

2025年上半年,咖啡市場的復(fù)蘇伴隨著深度的結(jié)構(gòu)調(diào)整。規(guī)模效應(yīng)、極致性價比、多元化場景融合能力成為驅(qū)動增長的核心要素,頭部品牌及依托成熟體系或輕資產(chǎn)模式快速擴(kuò)張的品牌主導(dǎo)了本輪擴(kuò)張。與此同時,垂直細(xì)分品類、傳統(tǒng)精品咖啡路線以及缺乏獨(dú)特優(yōu)勢或規(guī)模支撐的中高端品牌普遍承壓,閉店潮加速了行業(yè)洗牌。

未來,市場競爭將更加聚焦于效率、供應(yīng)鏈韌性、持續(xù)的產(chǎn)品創(chuàng)新以及對不同層級市場和細(xì)分場景的精細(xì)化運(yùn)營能力。平價咖啡品牌在高線城市的滲透加深、多元化場景的爭奪白熱化,以及品牌在成本管控與終端定價策略上的博弈,將繼續(xù)塑造中國咖啡市場的競爭格局。

本文轉(zhuǎn)自:壹覽商業(yè);作者:蒙嘉怡

寫評論

0 條評論